一、 宏观基本面要闻

1、 美国政治与财政动态

o 美国联邦****在短暂停摆后于周二深夜重启,唐纳德·特朗普签署与参议院民主党人协商的临时拨款法案,停摆因移民执法僵局而起。该法案让多数部门资金续到9月30日,但美国国土安全部仅获拨款至2月13日,新的局部资金危机与政策谈判已迫近;停摆也已造成数据发布推迟、报税季受扰和部分雇员被迫停薪休假等影响。

o 斯蒂芬·米兰因“双重身份”争议与履职承诺期限压力,已辞去白宫经济顾问委员会主席职务,但在继任者获确认前仍将继续担任美国联邦储备委员会理事。米兰延续“鸽派”立场,主张今年更激进降息,并在上次会议中与克里斯托弗·沃勒一起投票支持降息25bp。

2、 全球市场动态

o 白银在散户投机推动下出现“迷因股式”泡沫破裂:价格从上周四一度突破每盎司120美元后迅速崩跌逾40%,周二虽反弹超10%但剧烈震荡仍在持续。市场认为特朗普提名凯文·沃什、美中交易所上调****金等是导火索,但核心仍是投机热潮骤然反转;Vanda Research称1月个人资金向白银ETF净流入约10亿美元创纪录,导致高位追涨者在踩踏中损失惨重,分析师也再次强调白银市场小、波动被杠杆与情绪极易放大。

o 现货黄金一度创下逾320美元的历史最大单日涨幅,白银一度涨超12%、纳指跌1.4%、国际油价涨超2%。

o 美国贸易代表:印度对美国工业品关税将从13.5%降至几乎零。

o 日本本周末关键选举临近,市场“高市胜选”预期升温,对冲基金重新加码做空日元、押注日元走弱。存管信托与结算公司(DTCC)数据显示,周二单笔1亿美元以上的美元兑日元看涨期权成交量超过看跌期权,反映市场更倾向预期美元兑日元上行、高市早苗相关交易再度升温。

3、 地缘与风险事件

o 周二霍尔木兹海峡紧张再起:美国中央司令部称一架伊朗无人机“激进接近”“亚伯拉罕·林肯”号航母后被F-35C击落;数小时后又指伊朗伊斯兰革命卫队快艇在海峡高速逼近并威胁一艘美籍油轮,美军驱逐舰护送其离开。唐纳德·特朗普称仍将继续与伊朗谈判,白宫也确认史蒂夫·维特科夫相关会谈按计划在周五举行;消息一度推高油价但随后回吐部分涨幅。

二、 行情回顾与分析

1、 黄金(XAUUSD)

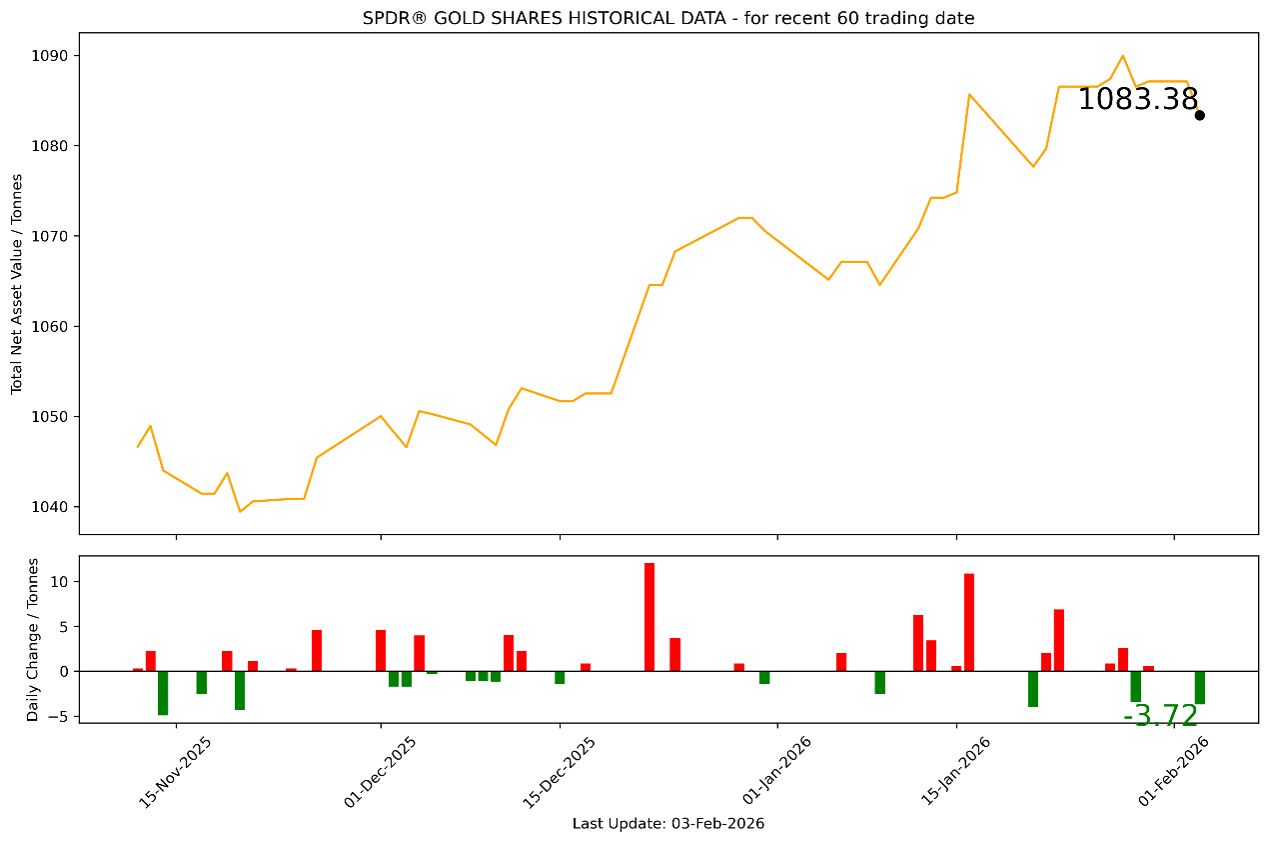

截至2026年2月3日,全球最大的黄金ETF SPDR Gold Trust持仓量为1083.38吨,较上一个交易日减少3.72吨。2026年2月3日现货黄金自4669.08美元/盎司跳空高开后全天震荡上行,最高向上触及4993.84美元/盎司,大致收复一半跌幅,创历史最大单日涨幅记录。最终收于4946.04美元/盎司,涨286.698美元或6.15%。

基本面消息,周二美元指数震荡走弱(收于97.39),美债收益率整体回落至相对温和区间(10年期约4.267%、2年期约3.578%),为黄金提供了“机会成本”边际缓解的环境;同时,唐纳德·特朗普提名凯文·沃什引发对美联储政策路径(降息节奏与缩表力度“非对称”)的再定价、以及CME集团上调****金后的去杠杆冲击仍在消化;叠加霍尔木兹海峡周边地缘风险升温、以及美国****停摆余波导致部分关键数据发布时间不确定,避险与不确定性溢价重新回到定价框架。

受此影响,金价在连续两日急跌后出现强劲“V”形修复,现货黄金开盘即快速拉升并重回4900上方,欧美盘围绕4950一线反复震荡,盘中一度逼近5000并刷新历史最大单日美元涨幅(单日拉升逾320美元),最终收涨6.13%至4946.67美元/盎司;白银同样反弹但波动更大,盘中一度涨超10%后回吐,收于85.20美元附近,显示贵金属整体从“流动性冲击”切换到“低位回补+避险再平衡”的节奏。

市场情绪方面,此前的恐慌性抛售与强制减仓明显缓和,资金转向“逢低吸纳”与仓位再配置,更多观点把上周的暴跌视为拥挤交易出清后的阶段性回调,而非长期逻辑逆转;不过高波动并未退场,美国银行等机构提示贵金属波动率已处在金融危机以来的高位区间,意味着短线情绪仍可能在“追涨—砍仓—再追涨”之间反复切换,交易上更依赖风险预算与杠杆管理,同时市场也在等待ADP、ISM服务业等数据为利率预期提供再校准线索。

技术分析上,急跌后的强反弹通常意味着价格进入“高振幅盘整”概率上升——下方关键支撑仍集中在4400美元附近(此前低点区域),若守住则更像牛市中的深度回撤;上方首先要消化4900–5000这一密集成交与心理关口,进一步阻力看向5100附近,若无法有效站稳,短线大概率维持宽幅区间震荡。整体上,趋势未必立刻反转,但节奏从“单边冲顶”切换为“波动率主导”的结构,策略上更适合用关键位分批、严格止损与降低仓位来应对。

重点数据关注:美国1月ADP就业人数、美国财政部公布季度再融资声明、美国1月标普全球服务业PMI终值、美国1月ISM非制造业PMI。

今日无重要事件关注。

当日目标区间:上方首先要消化4900–5000这一密集成交与心理关口,进一步阻力看向5100附近,若无法有效站稳,短线大概率维持宽幅区间震荡。

三、 总结和展望

美国联邦****在短暂停摆后已恢复运作,但美国国土安全部资金只续到2月中旬,使后续围绕移民执法与拨款的博弈仍悬而未决;与此同时,斯蒂芬·米兰为结束“双重身份”争议辞去白宫经济顾问委员会职务、继续留在美国联邦储备委员会,叠加凯文·沃什相关预期反复,令市场在极端波动后进入“去杠杆—回补—再定价”的阶段。资产表现上,美元与利率边际走弱给贵金属反弹提供了条件,但白银“迷因式”泡沫破裂后的剧烈震荡仍在延续;油价则在美国中央司令部披露的海空摩擦消息下回补地缘溢价,霍尔木兹海峡相关风险成为短线核心扰动之一;此外,日本周末选举临近带动“高市交易”升温,存管信托与结算公司(DTCC)数据也显示美元兑日元看涨保护更活跃,反映高市早苗胜选预期下的日元偏空情绪回潮。

往后看,主线仍是“财政不确定性+货币政策路径+地缘风险”三者轮动:美国国内在2月中旬资金节点前,政策谈判的反复会放大数据与舆论的边际冲击;宏观上关注就业与服务业景气等关键数据以及美债供给端信号,它们将决定市场对降息节奏与金融条件的再定价。贵金属更可能从单边冲顶切换到高波动整理,反弹与回撤会更频繁;原油短线高度依赖海峡航运安全与美伊谈判进展,消息驱动下“快拉快吐”概率仍高;外汇端则留意日本选举落地后的预期兑现/反转,以及风险偏好变化对日元融资交易的影响。整体策略上更适合降低杠杆、围绕关键风险事件做仓位管理,而不是追单边行情。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

Source:spdrgoldshares.com、tradingview.com、jin10.com、investing.com、bloomberg.com、reuters.com

万腾-韩国涛

万腾-韩国涛