一、 宏观基本面要闻

1、 美国政治与财政动态

o 特朗普挑选下一任美联储主席被形容为“猎独角兽”:他既想要能配合大幅降息的忠诚人选,又要同时取信华尔街与MAGA、顺利过参议院确认,并具备上镜形象;而司法部围绕鲍威尔的调查引发政治反弹,使提名进程更复杂。候选人传包括哈塞特、贝莱德高管里德、理事沃勒和前理事沃什,但都各有政治或政策立场上的短板,最终人选与宣布时间仍未明朗。

2、 全球市场动态

o 达利欧在接受《华尔街日报》采访时表示,全球秩序正从二战后以美国主导、依托联合国与世贸等机构的“多边、规则驱动”模式,转向更“单边化”的国家利益与权力博弈;这种规则基础的秩序像1945年前的常态。若缺乏能够强制执行规则的主导力量,基于规则的国际体系将难以维系。

o 彭博测算称,自2022年2月以来金价大涨使俄罗斯央行所持黄金账面价值增加逾2160亿美元,规模接近欧盟冻结的约2100亿欧元俄主权资产,在一定程度上缓冲了制裁导致的外汇资产受限;截至2025年底俄国际储备约7550亿美元,其中黄金约3265亿美元,占比升至约43%。

o 汇丰策略团队认为,传统以“美日利差”解释日元的定价框架在近月已明显失效,市场焦点转向对日本“财政扩张失控、债务货币化与通胀回潮”的担忧,导致日元所需风险溢价上升、与利差出现罕见背离。在此背景下,预计年中日元兑美元走弱至160附近,日本当局潜在干预将成为重要变量。

o 波兰央行批准最多再购入150吨黄金,若执行将把官方黄金储备推至约700吨、总价值约4000亿兹罗提,并可能跻身全球前十持金国。央行称增持黄金是强化储备安全与对冲风险的战略选择,且其黄金占外汇储备比例已从2024年的约17%升至2025年底约28%。

3、 地缘与风险事件

o 欧洲议会冻结美欧贸易协议批准程序。

o 围绕格陵兰岛争议,相关动向出现外溢升级:加拿大军方据称已模拟美国“军事入侵”情景;特朗普通过P图将格陵兰岛、加拿大和委内瑞拉纳入“美国版图”并继续施压,同时威胁对法国葡萄酒和香槟征收200%关税;美国还计划削减约200个涉北约机构职位,而丹麦养老基金则宣布将清仓美国国债,显示地缘政治摩擦正同步冲击联盟关系、贸易政策与资本配置。

二、 行情回顾与分析

1、 黄金(XAUUSD)

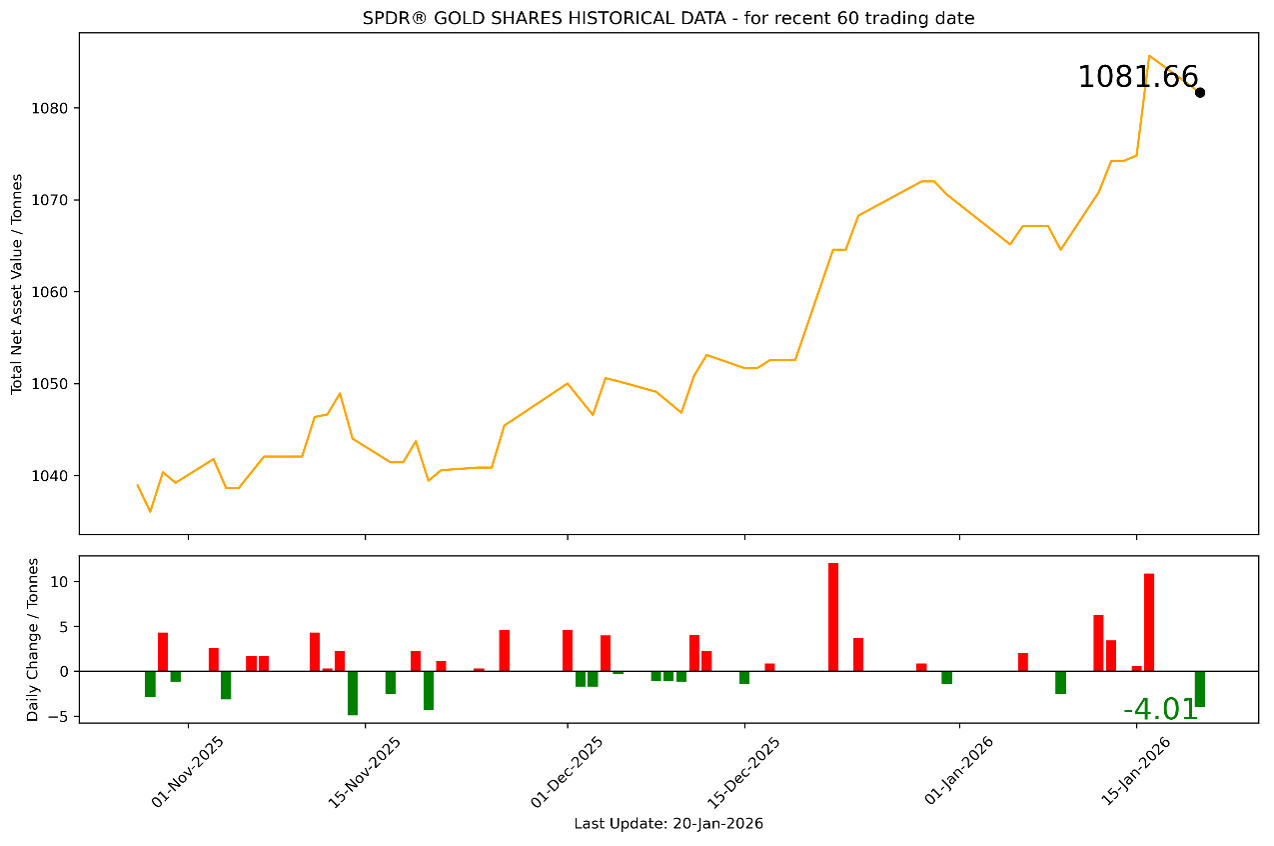

截至2026年1月20日,全球最大的黄金ETF SPDR Gold Trust持仓量为1081.66吨,较上一个交易日减少4.01吨。2026年1月20日现货黄金自4670.24美元/盎司开盘后震荡下行,盘中最高向上触及4766.23美元/盎司,最终收于4762.97美元/盎司,涨167.455美元或3.64%。

基本面消息,围绕格陵兰岛的地缘政治与关税博弈再度升级,特朗普就格陵兰问题向欧洲盟友发出新的关税威胁,引发市场对贸易摩擦扩散与联盟关系受损的担忧,“抛售美国”交易升温;美元指数回落至98.56附近、美债收益率曲线在风险再定价与全球债市波动(包括日债长端压力)背景下保持高位震荡,同时市场仍在消化对美联储年中开启两次降息的预期,这共同强化了黄金作为避险与对冲资产的配置逻辑。

受此影响,避险买盘叠加美元走弱的汇率助推,现货黄金强势上破4700美元整数关口并首次突破4760美元,盘中刷新历史高位至4766.15美元,最终收于4763.25美元/盎司、单日涨幅约1.82%;COMEX 2月黄金期货同步走强至4765.80美元。贵金属板块整体受益于避险需求外溢与资金再配置,现货白银一度上探95.86美元并维持高位运行,反映市场在不确定性上升时倾向以贵金属对冲宏观与政策扰动。

市场情绪方面,风险偏好明显降温,股债汇联动波动放大、波动率指标走高,资金从部分风险资产转向“硬资产/避险资产”,黄金的上涨更多体现为对政治风险与贸易战不确定性的溢价重估,而不仅是利率因素驱动。与此同时,市场对美国政策可预期性与外部摩擦持续性的敏感度上升,使得黄金在各类资产中更像“组合保险”;但由于行情主要由头条催化,后续若地缘与关税措辞出现缓和或市场出现“情绪回撤”,短线也更容易触发获利了结与快速回吐。

技术分析上,金价在创新高后于4760美元附近高位整理,短线多头结构完整但波动显著放大;上方首先关注4800美元的心理关口与前高附近的突破有效性,若放量站稳,价格有望向4900—5000美元区间延伸;下方则留意4700美元及其附近回踩承接力度,一旦跌破可能打开向更低支撑区间的回撤空间。整体趋势仍偏强,但在历史高位区域应对冲回撤风险更敏感,策略上更适合等待回踩确认后的顺势参与,并配合更严格的止损与仓位管理。

当日目标区间:上方首先关注4800美元的心理关口与前高附近的突破有效性,若放量站稳,价格有望向4900—5000美元区间延伸。

三、 总结和展望

宏观层面,市场的核心矛盾从“利率与增长”进一步转向“地缘与制度不确定性”。特朗普物色下一任美联储主席被形容为“猎独角兽”,既要配合更激进的降息倾向,又要兼顾华尔街、MAGA与参议院确认的政治约束,而司法部围绕鲍威尔的调查放大了政策噪音;达利欧则强调全球秩序正从多边规则体系回归到更单边的权力博弈。格陵兰岛争议外溢至联盟关系与贸易摩擦,叠加欧方冻结美欧贸易协议审批等动作,使风险溢价抬升;与此同时,日元定价被认为由“利差逻辑”转向“财政风险溢价”,而各国央行继续通过增持黄金强化储备安全(波兰购金、俄罗斯储备估值抬升)也在强化“硬资产”叙事。

市场表现上,“抛售美国”交易带动美元走弱、风险偏好降温,黄金在避险需求推动下维持强势并高位震荡,白银等贵金属同步走强;但由于行情更偏头条驱动,短线对消息反转更敏感。原油则受哈萨克斯坦短期供给扰动与需求预期修复的支撑,但贸易与地缘不确定性、以及供应整体偏宽松的现实限制了反弹空间,整体仍以区间震荡为主。展望后市,关注格陵兰与关税表态是否升级、美联储主席人选与降息预期再定价、日本财政叙事对日元与全球利率的外溢影响;在不确定性未明显缓解前,贵金属偏强但波动加大,原油偏震荡,外汇可能呈现结构性分化。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

Source:spdrgoldshares.com、tradingview.com、jin10.com、investing.com、bloomberg.com、reuters.com

万腾-韩国涛

万腾-韩国涛