上周五(11 月 10 日)数据显示,在美联储会议和非农就业数据之后,美元一度破位下行。但相关跌势并未能延续至上周,美元指数在105附近找到支撑,并收复了部分失地。联储官员的鹰派发言是美元反弹的原因之一,市场修正了对明年美联储降息次数的预期。而30年美债令人失望的发行结果则带动了美债收益率的反弹,在新一周关键的通胀数据公布前,美元暂缓了跌势。分币种看,澳大利亚央行上周虽然再次加息25基点,但市场风险偏好的走低反而使得澳元连续5个交易日收跌,最终周内收跌2.3%并且领跌G10货币。同样受到市场风险偏好走低影响的还有新西兰元,上周同澳元一同大幅收跌1.78%。原油价格上周录得大幅回落,加元和挪威克朗受此影响分别收跌1.04%和0.6%左右;欧元区经济数据的走弱使得欧元上周最终收跌0.4%;而市场对英国经济的担忧以及对BOE明年降息预期的抬高使得英镑上周大幅收跌1.25%。美元/日元则在上周五追随美债利率的整体走高而再次向152关口靠近,日元上周连续走低5个交易日而最终大幅收跌1.4%;美元/人民币上周在21周均线附近找到支撑后有所走高,最终收盘在7.3附近。

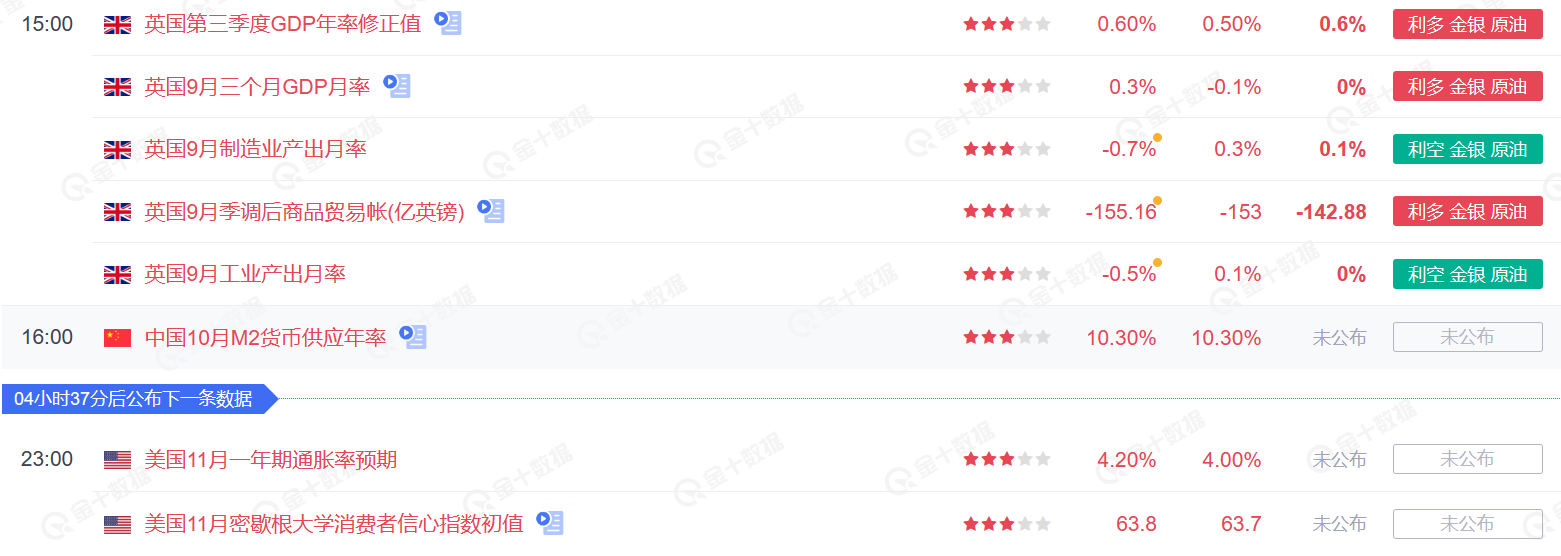

本周市场将重点关注英国,欧元区和美国10月的通胀数据,而美国零售销售数据和中国经济活动数据则会给予市场有关更多关于中美经济相对变化的线索。由于油价的回落,美国10月的通胀同比增长可能重归下行。这可能会进一步压制美债利率的反弹,并带动美元走弱。不过,核心通胀的环比增速可能仍然处在高位,这可能会牵制美元回调的势头。另外,英国通胀同比增长可能会从6.7%大幅下行至4.7%,这可能会让市场押注英国央行更早降息,并压制英镑的汇率。因此,即使美元在数据后回落,其幅度相比去年也可能是更加温和的。除了英美之外,我们须关注日元的走势,日本****提出了2023年的财政刺激方案。在日本央行加息节奏稍慢的背景下,财政刺激可能会进一步推高通胀,压低日元的实际利率。在接近去年最低点之际,我们须关注日本当局进行外汇干预的可能性。

英镑兑美元

英镑兑美元

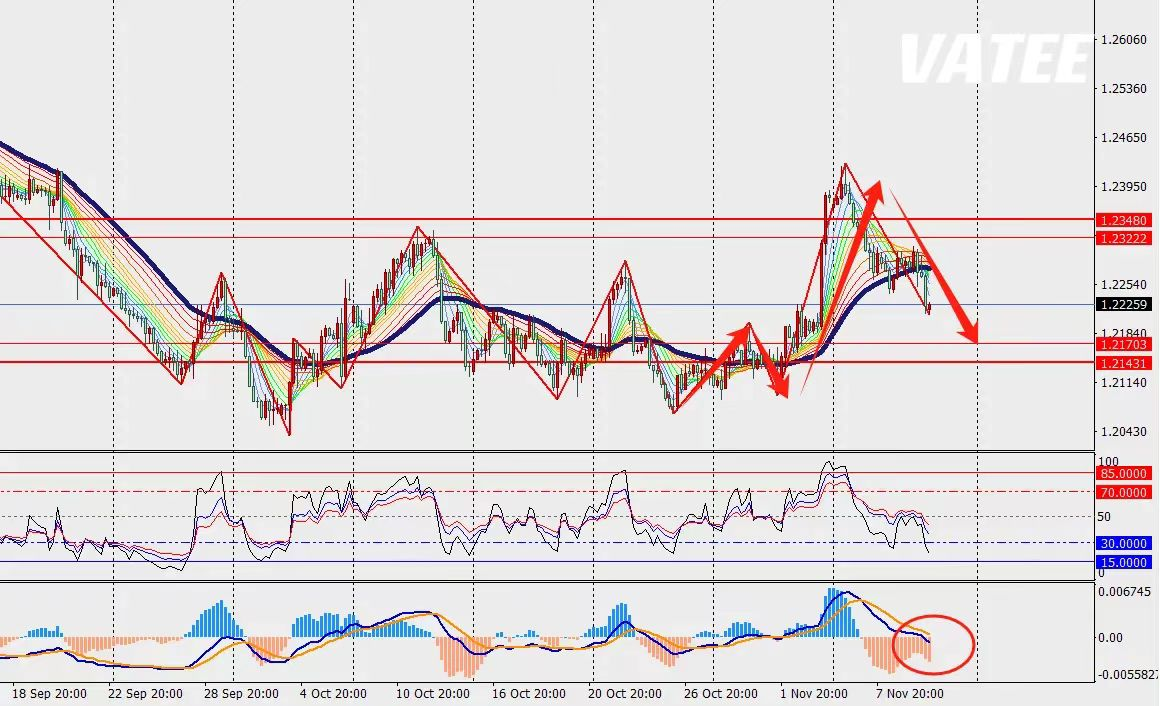

基本面: 英国央行 2024 年降息的预期没有变化,但幅度接近 75 个基点,英国央行似乎热衷于回击市场对降息的过度期待。由于过去加息的滞后效应仍未传导至经济,未来经济增长疲软应在意料之中。这在很大程度上会对英镑形成支撑,但短期内英国国债收益率的走势还不明朗。不过,从中期来看,随着经济增长疲软和过去的加息尚未见效,目前已经接近完成加息,这最终会对英国国债产生支持作用。

技术面:英镑兑美元 H4 级别反弹后继续震荡下行,且在 48 日多空分界线下方运行,同时 MACD 双线和量能柱在零轴附近有再次向下扩张的势头,这意味着汇价短期将持续下行。

阻力支撑位:

第一阻力位:1.2280 第一支撑位:1.2170

第二阻力位:1.2340 第二支撑位:1.2120

万腾-韩国涛

万腾-韩国涛